TrendForce集邦:原厂积极扩产 预估2024年HBM位元供给年成长率105%

(资料图片)

(资料图片)

智通财经APP获悉,8月9日,根据TrendForce集邦咨询最新报告指出,存储器原厂在面临英伟达(NVIDIA)以及其他云端服务业者(CSP)自研芯片的加单下,试图通过加大TSV产线来扩增HBM产能。从目前各原厂规划来看,预估2024年HBM供给位元量将年增105%。不过,考虑到TSV扩产加上机台交期与测试所需的时间合计可能长达9~12个月,因此TrendForce集邦咨询预估多数HBM产能要等到明年第二季才有望陆续开出。

TrendForce集邦咨询分析,由于2023~2024年属于AI建设爆发期,大量需求集中在AI Training芯片,并推升HBM使用量,后续建设转为Inference以后,对AI Training芯片以及HBM需求的年成长率则将略为收敛。因此,原厂此刻在HBM扩产的评估正面临抉择,必须在扩大市占率以满足客户需求,以及过度扩产恐导致供过于求之间取得平衡。值得注意的是,目前买方在预期HBM可能缺货的情况下,其需求数量恐隐含超额下单(Overbooking)的风险。

HBM3平均销售单价高,2024年HBM整体营收将因此大幅提升

观察HBM供需变化,2022年供给无虞,2023年受到AI需求突爆式增长导致客户的预先加单,即便原厂扩大产能但仍无法完全满足客户需求。展望2024年,TrendForce集邦咨询认为,基于各原厂积极扩产的策略,HBM供需比(Sufficiency Ratio)有望获改善,预估将从2023年的-2.4%,转为0.6%。

以HBM不同世代需求比重而言,TrendForce集邦咨询表示,2023年主流需求自HBM2e转往HBM3,需求比重分别预估约是50%及39%。随着使用HBM3的加速芯片陆续放量,2024年市场需求将大幅转往HBM3,而2024年将直接超越HBM2e,比重预估达60%,且受惠于其更高的平均销售单价(ASP),将带动明年HBM营收显著成长。

以竞争格局来看,目前SK海力士(SK hynix)HBM3产品领先其他原厂,是NVIDIA Server GPU的主要供应商;三星(Samsung)则着重满足其他云端服务业者的订单,在客户加单下,今年与SK海力士的市占率差距会大幅缩小,2023~2024年两家业者HBM市占率预估相当,合计拥HBM市场约95%的市占率,不过因客户组成略有不同,在不同季度的位元出货表现上恐或有先后。美光(Micron)今年专注开发HBM3e产品,相较两家韩厂大幅扩产的规划,预期今明两年美光的市占率会受排挤效应而略为下滑。?

预估2024年HBM旧世代产品价格下跌;HBM3价格可望持平开出

长期来看,TrendForce集邦咨询认为,同一HBM产品的平均销售单价会逐年下降。由于HBM为高毛利产品,其平均单位售价皆远高于其他类型的DRAM产品,原厂期望用小幅让价的策略,去拉抬客户端的需求位元量,故2023年HBM2e的价格下跌,HBM2价格走势亦同。

展望2024年,各原厂虽尚未针对价格方向做定案,然而基于整体HBM供应情形将大幅改善,且各原厂积极扩大市占率的情况,TrendForce集邦咨询不排除原厂会在有限范围内,进一步降低HBM2与HBM2e产品价格;主流产品HBM3价格预估将与2023年持平。由于HBM3平均销售单价远高于HBM2e与HBM2,故将助力原厂HBM领域营收,可望进一步带动2024年整体HBM营收至89亿美元,年增127%。

- 中国电信与科大讯飞合作 在多模态大模型等领域展开技术研发

- 北京明确灾后重建思路:一年基本恢复 三年全面提升

- 亚马逊云服务CEO表示,没有云服务就没有人工智能

- 谷歌出手 安卓二维码技术即将大改:远处扫码更简单

- 大火无情 人间有爱-- 一家三口特重度烧伤面积达到80%

- 针对过度活跃的免疫细胞的吸入式药物可减少肺损伤

- 我国成功发射环境减灾二号06星

- 首届肃北马鬃山发展论坛举行

- 《匹诺曹的谎言》开发完毕 9月19日准时发售

- 2023年航空维修市场规模分析:全球航空维修市场价值超1000亿美元

- 恒进感应:8月8日融资净买入11.78万元,连续3日累计净买入28.62万元

- 牡丹江海林镇蔬菜村 排涝补种保丰收

- 外媒:迪士尼成立特别工作组探索人工智能

- 骨子里的善良和坚韧是我们无畏灾难的基石

- 麻江县龙山镇:小小夜校为乡村振兴注入 “源动力”

- 同辉信息被国资收购:协同效应明显 有望实现多赢格局

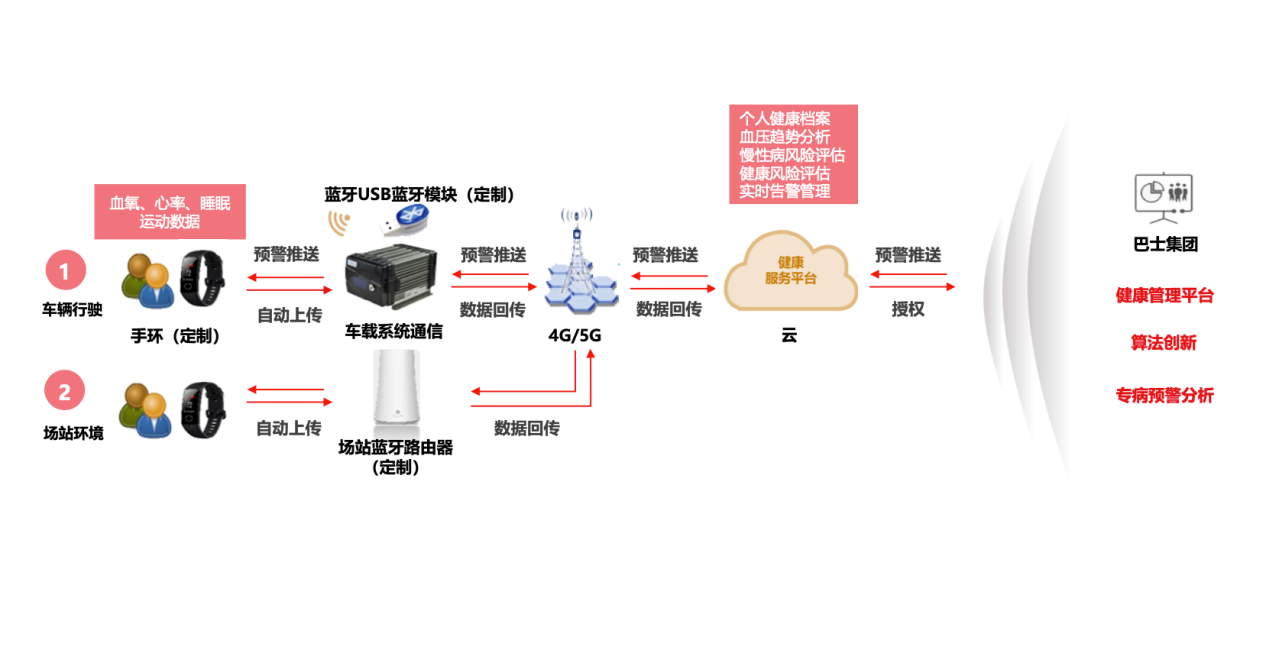

- “体医融合”新项目,为长宁医务人员保驾护航

- Uzi无缘世界赛登热搜 花有重开日人无再少年

- 张震岳冲浪遇游客溺水 帮忙做心肺复苏送上救护车

- 弘业期货:钢材震荡走弱

- 鸿蒙4.0申请入口 鸿蒙4.0新功能变化五大升级点介绍

- 沉浸式“触摸”文旅脉搏

- 花呗回应女子网购2百多却被扣款3千多:用户主动消费

- 台式电脑怎么强制关机步骤(台式电脑怎么强制关机)

- 拼拼更名、收购永辉,百亿补贴外的京东“暗线”

- 任贤齐代言Cleer耳机 任贤齐的选择Cleer耳机怎么样

- 全国百强,鸠江上榜!

- DXOMARK最新排名 DXOMARK手机屏幕排行榜排名最新

- 基层卫生健康便民惠民将有新举措

- 研究小组发现癌症突变机器的刹车损坏

- 谷歌发布AI代码编辑器IDX:简化开发环境配置

- 西点师就业前景怎么样(西点师)

- “菜市场游”成云南暑期新玩法

- 天津公安机关全力投入抗洪救灾各项工作:金色盾牌筑防线 满腔热血保民安

- 霸榜App Store 3天,这款应用单日收获1亿新用户

- 2023暑期档票房破150亿,创下2020年以来暑期档单日最高纪录

- 一加Ace 2 Pro屏幕配置官宣:首发京东方Q9+材料

- 江西鹰潭高新区:“5G+工业互联网”擦亮数字经济“新名片”

- NASA官员称SpaceX还需要多次测试发射星际飞船以策万全

- 大模型“瘦身”进手机 下一个iPhone时刻将至?

- 百姓看病更便捷 海口经济圈推动医疗资源深度融合

- 岑巩县天星乡:“三举措”筑牢防溺水安全网

- 靠聊天记录占据7月情感赛道榜首,视频号新的流量密码诞生?

- 帮中产种草的小红书,自己是“平民”

- 女子2百多网购却被花呗扣款3千多 花呗凌晨发布调查结果

- 建信中关村REIT拟分红4410万元 分配比例约98.5%

- 这个自主研发平台 实现大运会首次无纸化兴奋剂检查

- 攻击者仍在使用"版本控制"绕过 Google Play 的恶意软件检查

- A股,方向明朗了,反弹没有意外了?

- 文献书画里的张大千与江南:从上海、嘉善到苏州

- 环球小姐印尼区参选佳丽控会方性骚扰

- 惠普打印机驱动程序下载1000G(惠普打印机驱动程序下载1000)

- 主语谓语宾语是什么意思(主语谓语宾语是什么)

- 中国一重股票分析(中国一重股票分析报告最新)

- 北京海淀:出租车遇事故老人下车翻越高速护栏摔伤索赔 老人自负

- 封神主创团做客刘畊宏直播间 票房突破17亿

- 全球产业链供应链加速重构,“脱钩”风险居高不下,碎片化倾向明显加剧

- 小米平板6 Max性能曝光:搭载骁龙8+处理器

- 小米13 Ultra屏幕测试成绩公布:45名开外

- aftercodecs官网(aftercodecs激活码)

- 觉得乔治挑事儿?布克质问乔治:这是你想要的答案吗?

- 《守望先锋2》Steam开启预载:免费入库 8月11解锁

- 小米13 Ultra屏幕测试得分公布:130分 未公布排名

- jane aldridge(关于jane aldridge的介绍)

- 小米平板6 Max曝光:14英寸骁龙8+旗舰

- “领英职场”关停 “领英职场”在中国内地停止服务

- 雷军使用小米MIX Fold 3发布信息:徕卡四摄轻薄设计

- 地动山摇!机械师曙光16Air游戏本优惠仅4283元

- 百度智能云联合金蝶集团推出企业管理产品“金蝶云·苍穹GPT”

- 西亚红玉髓玛瑙珠

- 华为手机官方全系降价!P60/Mate50系列最高直降800元:能升HarmonyOS 4

- 高质量发展媒体调研行 | 旧村变特色小镇,乡村产业焕新机

- 直降1000元!暗影骑士·擎Pro 2023款游戏本特价促销

- 超值好价 戴尔pro15大屏轻薄本优惠2869元

- 化学家开发出去除水中"永久化学物质"的可持续方法

- 帕拉西奥斯长途奔袭助攻金敃友破门 山东泰山0-1不敌成都

- 俄罗斯今年1至7月预算赤字达到2.817万亿卢布

- 限时优惠!联想小新2023 8GB+512GB+Wi-Fi 6+蓝牙5.1 3994元

- 天奥电子08月08日被深股通减持15.9万股

- 雷神笔记本超值优惠!2980元抢购15.6英寸笔记本电脑

- 从“小众运动”到“全民健身”,看全民健身日里的“渔乐圈”

- RedmiBook Pro 14价格崩了!

- 大涨16%!国际油价连续上涨创3个月新高,机构:预计高位运行

- 欧美货币政策影响趋于弱化 黄金下半年先抑后扬

- 迎峰度夏,守住能源保障安全线

- 苹果 iPhone 15 发布会可能于 9 月 12 日举行

- 信号中断、物资紧缺……受困70余小时的K1178次列车是如何脱困的?

- 微软实体店《星空》广告:横跨整面墙的屏幕十分壮观

- 工业产值连续下降,衰退阴云笼罩德国

- 根治与治愈(根治和治愈的区别是什么)

- 全家吃菌仅女子一人中毒 专家:不食用不认识的菌类

- 不懂汇报,工作等于白做!

- 我国成功发射环境减灾二号 06 星

- 冬至知识问答题及答案大全(有冬至有关的知识竞答)

- 8月8日基金净值:招商双债增强债券(LOF)C最新净值1.495,涨0.07%

- 成都,下次见!

- 大喜讯!周琦收获满满,交易引起巨大争议!

- 全家吃菌仅女子一人中毒 专家:不食用不认识的菌类

- 注意变盘信号 A股市场分析及未来走势预测

- 女子2百多网购却被花呗扣款3千多?花呗深夜回应:确认是主动消费

新闻排行

精彩推荐

- 瑞虎8 PRO冠军版发布 12.69-16.39万元 对标比亚迪“冠军版”

- 联想最新款ThinkBook Plus Twist笔记本上市:11999元起 双屏无极旋转

- 三星Galaxy Z Flip5铰链寿命出炉:手工折叠33.5万次终于坏了

- 瑞虎8冠军家族上市 售价13.79-15.99万元

- 携手较真儿网红深度体验 顾家家居功能沙发凸显“中国创造”

- 一加Ace 2 Pro上架:15万人预约 支持150W超级闪充

- 雷军使用小米MIX Fold 3发布信息:徕卡四摄轻薄设计

- 小米平板6 Max曝光:14英寸骁龙8+旗舰

- 小米13 Ultra屏幕测试成绩公布:45名开外

- 小米平板6 Max性能曝光:搭载骁龙8+处理器

超前放送

- 更多EA老游戏将停服:孤岛危机3...

- 小切口探求新路径

- 英国知名智库很“悲观”:英国将...

- dnf交易上限是多少钱(dnf交易上...

- 魔兽世界 金棘草(wow哪里金棘...

- 杀鸡取卵 竭泽而渔 饮鸩止渴 ...

- TrendForce集邦:原厂积极扩产 ...

- 60岁以上老人可以贷款吗

- 迈锐宝xl出什么大事了(为什么说...

- 国内成品油将迎8涨6跌2搁浅 加...

- 苹果 iOS/iPadOS 17 开发者预...

- 山寨厂商真敢玩!5年前的RX 580...

- 长安长安逸达畅享版今日上市:9...

- 价格屠夫!小新Pad Pro 12.7将...

- 瑞虎8 PRO冠军版发布 12.69-16...

- 内行与内行相遇,Cleer官宣品牌...

- 16.5英寸高色域屏游戏本电脑7599元

- 天原股份董秘回复:公司产品价格...

- CPO板块持续下挫 联特科技大跌10%

- 联邦制药涨超6% 诺和诺德减肥药...

- 迎宾路街道整治非机动车停放乱象...

- 戴尔灵越15 Pro 15.6英寸笔记本 2979元

- 正式任命!35岁李晓霞走马上任,...

- 北向资金净卖出超20亿元

- 火箭发射前为何要做总检查?一文...

- 哈密—重庆±800千伏特高压直流...

- 烟台啤酒50万千升搬迁改扩建项目公示

- “零宣发”电影启动营业 DC《蓝...

- 《装甲核心6》中字剧情宣传片公...

- 华为手机呼叫转移怎么设置在哪里...